11月24日,亚洲权威广告营销行业咨询机构Campaign Brief Asia联合CNPP中国品牌研究中心公布了最新“2022年中国广告公司50强”榜单,并再度引发业内极高的关注度和讨论度。

第一,广告行业是网络大行业营收的极大贡献者。从蓝色光标、奥美这些广告巨头的营收现状就能够准确的看出,作为经济发展的一份晴雨表,广告市场的好坏反映出资本对当前市场的态度;

第二,由于疫情反复、部分行业受监管等因素影响,广告行业呈现出不同的动态发展的新趋势,大部分广告公司收入增速放缓,行情整体低迷。

该榜单基于中国品牌研究中心数据库,筛选出2632家广告传媒和广告营销公司,依托品牌研究中心大数据评估模型计算赋值,综合年度总营收、品牌价值、实战创新力和公司规模、代表案例、行业口碑等多项指标,对中国市场的广告公司做综合评估,并就榜单作解读分析。它的公布,将在某些特定的程度上对广告行业的资本布局产生作用。

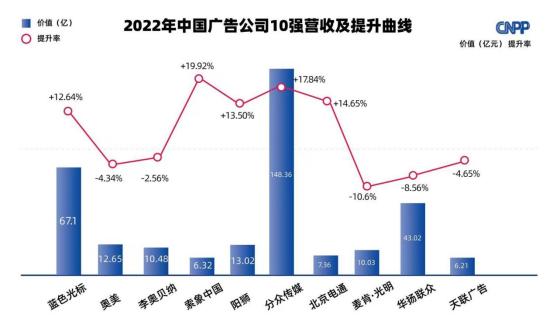

据统计,本年度中国广告公司50强的总营收达到640.56亿元,较去年增加8.58亿元,涨幅仅为1.3%。其中,蓝色光标(67.10亿元)与去年基本持平,连续三年荣膺中国最具价值广告公司。排名前十包括奥美(12.65亿元)、李奥贝纳(10.48亿元)、索象中国(6.32亿元)、阳狮(13.02亿元)、分众传媒(148.36亿元)、北京电通(7.36亿元)、麦肯·光明(10.03亿元)、华扬联众(43.02亿元)、天联广告(6.21亿元)。

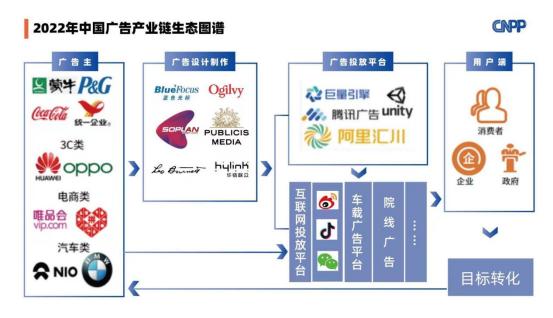

我国广告产业链环节中,上游主要是广告需求方、广告主,提出宣传、营销需求;而处于行业下游的接收方(媒体渠道),则是面向消费者群体、企业、单位机构等。

产业链中游为广告设计制作企业和投放平台组成。广告设计制作企业主要代表有蓝色光标、奥美、索象,负责广告的策划、制作和互联网营销宣传等;投放平台涉及商业广场的提供方、楼宇电梯的地产和物业以及互联网线上媒体等,主要由分众传媒、通众传媒等企业组成。

榜单认为,中国广告产业下游接收方对于互联网广告营销信任度较高,微博、抖音等广告模式与电视投放类较传统的广告营销模式相比,更易刺激消费者的购买欲。从整体产业环境看,反馈及时且准确的短视频、直播种草等能把握消费者互联网消费习惯,据此投放数字化广告,更易产生较优收益效果。

从今年上榜品牌的区域分布来看,粤港澳、长三角、京津翼依然是中国广告公司50强的主要聚集地,呈现一定的聚集效应。其中北京(18)、上海(19)、广州(6)、深圳(3)共有46个品牌上榜,几乎占据了榜单的半壁江山,品牌价值合计占据九成。

此外,新一线)大有追赶广州之势,虽上榜数量较少,但企业价值高,品牌发展的潜在能力大;成都(1)、南京(1)等城市广告企业未来的发展潜力不可小觑。

从数据来看,我国广告行业头部企业主要聚集在一线城市和沿海区域,其中广东聚集了分众传媒、广东省广等广告传播行业的有突出贡献的公司;江浙沪拥有索象、奥美等流量较大的互联网广告营销公司;北京拥有电通集团、华扬联众等数字传播头部企业。

长远来看,江浙沪的一马当先的优势明显。前10强公司均位于上海、北京,杭州地区仅索象一家上榜,依靠“互联网之都”优势入围5强。相较而言,“北上广”传统三强地区更具规模优势,地域格局稳固,广告行业公司集中分布于一线城市的特征依旧显著。

①10强公司营收对比:头部公司聚集效应凸显,中小公司难以打破行业总体格局

从收入规模来看,上榜十强企业共实现年度营收324.55亿元,同比上年增加了44.71亿元,年增长率达15.97%。在50强总营收中占比50.66%,以非常大的优势彰显头部效应。

十强入围门槛为6亿元,其中有1家企业营收突破百亿元,1家企业年度营收突破50亿元,有5家企业收入在10-50亿元之间,有3家企业收入在1-10亿元之间。分众传媒、蓝色光标、华扬联众分别以148.36亿元、67.10亿元和13.02亿元蝉联营收榜前三甲。

榜单前10强中,2022年广告营收实现增长的企业有5家,分别是索象中国、分众传媒、北京电通、蓝色光标和阳狮。其中涨幅最大的企业是索象中国,同比增长21.80%。

据索象中国官网提供的有关数据显示,2021-2022年公司积极拓展新业态,拥抱数字化,抖音代理、小红书运营代理等新增业务版块营收均较上年有所上升。其中电商代运营及抖音带运用部分收入由2021年约0.23亿元增加至2022年约1.07亿元,是广告营收中增长最快的板块;

(值得注意的是,索象2022年度实现营收6.32亿元,公司规模与营收总量稍显滞后。但其以一年创造4个单品销售冠军的数字营销奇迹,收获8家新生代服务品牌破百亿营收,收获行业口碑与爆款案例高分评选,以综合指数95.72断层优势晋升排行榜第四位。2021年上半年,索象营收达到5.27亿元,2022年则同比上涨19.92%。)

榜单中广告营收增幅第二的企业是分众传媒,同比增长17.84%。多个方面数据显示,广告营收主要靠物联网网络投放、数字化运营等社区及户外广告发布业务,占营业总数收入的91.8%;

涨幅第三的企业是北京电通,同比增长14.65%。北京电通凭借多年耕耘数字化IP生态圈领域优势在多家广告代理商中脱颖而出,赢得国内大牌数字及社会化传播创意与制作业务。数字IP版块贡献超6成营收;

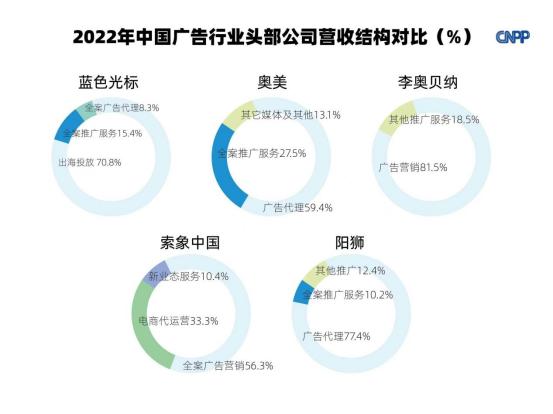

蓝色光标和阳狮营收增幅接近,分别增长12.64%和13.50%。蓝色光标是国内最大的营销传播集团,公司长年位居国内营销龙头。在快消、金融、汽车、互联网等八大行业拥有多个服务年限达到5-10年的客户,年度营收稳定增长,态势可观。蓝色光标营业收入主要来源于出海广告投放,占营业总数收入的70.8%;

阳狮集团在中国数字化与社交媒体传播领域深耕多年,专注奢侈品牌和美妆品牌的代理服务,覆盖汽车、体育、快消、物联网等多个行业大牌代理,客户留存率达20%,发展向好。从营收结构来看,营业收入主要来源于广告代理,占营业总数收入的77.4%;

榜单中有5家企业广告营收额出现不同程度的下滑,分别是奥美、李奥贝纳、华扬联众、麦肯·光明和天联广告。

奥美营业收入主要来源于广告代理,年度广告代理业务收入7.52亿元,占营业总数收入59.44%;

李奥贝纳营业收入主要来源于广告营销,年度广告营销业务收入完成8.54亿元,占总营收81.48%;

华扬联众主要营收来源于数字营销,2022年华扬联众数字营销业务收入完成32.1亿元,占营业总数收入的74.61%。

天联广告营业收入主要来源于数字营销,2021年天联广告数字营销业务收入完成4.32亿元,占营业总数收入的69.56%。数字版权运营及服务业务收入完成1.3亿元,占营业总数收入的8.07%。

从行业的主要企业经营情况和业务分布来看,广告营销、数字营销为行业目前的主要业务布局方向,从经营规模来看,分众传媒、蓝色光标、华扬联众等兼具广告营销与数字技术的公司,营收规模相对更具备行业优势。

综合来看,2022年受宏观经济大环境和新冠疫情影响,广告行业受到一定冲击,发展增速放缓。但相比2021年,行业营收已逐步回暖。多家企业响应国家发展政策,纷纷开启新的营销战略,行业整体市场信心保持平稳,市场规模和发展有望实现进一步的增长。

近两年,随着消费者需求逐步趋向于精神层面、科技的迭代迅速以及市场环境日渐复杂,我国的广告行业正呈现新的布局模式。

根据国家工商总局统计数据,我国传统媒体的广告收入从2013年开始出现断崖式下滑。四大传统媒体广告收入之和为1834.18亿元。

2021年中国广告市场规模超过万亿,增速超过11%,互联网广告市场规模超过6500亿,增速超过20%。预计2022年中国广告市场规模为11069亿元,同比增速10.5%,互联网广告市场规模为7237.9亿元,增速8.9%。至2022年,中国广告市场规模超万亿,互联网广告市场规模7237.9亿元,同比增速超过20%。这意味着我国广告传媒业市场发生了本质性变化,传统媒体式微,互联网媒体成为真正的主导。

2022年,社交媒体平台仍是最强大的营销渠道之一。在内容营销发展和私域流量形成流量沉淀的营销理念推动下,社交广告市场快速发展。社交广告是指在一些具有社交属性平台做广告,微信朋友圈、豆瓣和微博是目前最常见的社交平台。

目前微信月活用户已超过12亿,同比增长了8.2%,较上季度增长了3.2%,这意味着微信月活用户已覆盖了全国大约86%的人口。在社交商务领域,大量的新机遇将激发更广泛的全局性突破。对于下一阶段广告公司来说,当疫情后期大环境逐渐趋于稳定,广告行业将会根据历史ARPU、流失率、留存率等指标重新架设消费者生命周期价值,并据此调整获客布局。

随着移动网民规模的持续增长,短视频将是中国移动互联网用户使用总时长占比最高的细分行业,各行业品牌也在加强短视频内容版块的构建,各垂域的服务推送亦逐步向视频内容化发展。

目前短视频信息流广告是主流形式。相比长视频广告与短视频,短视频具有内容密度大、内容消费门槛低、互动性强的特点,能够大大提升品牌主KOL投放的即时感知。但在国内大型广告公司中,各家公司都在尝试向着线上数字化转型,但大多都没有索象、蓝色光标转型迅速和决绝。索象率先入局短视频信息流版块,借势“双微一抖”渠道,链接多维度的互联网商业自然融合,自2021年拓展抖音代运营与小红书代运营、私域代运营业务以来,3年共协助8家新锐品牌在抖音上实现销量爆发,全年非天猫交易平台及渠道产生的GMV占该年总GMV约20.7%,而2022年上半年总营收中,该比例为30.5%。

蓝色光标信息流广告主要营收来自于旗下科技广告平台多盟,帮助广告主在内容、渠道、场景、转化四个维度实现成果导向的广告营销布局,2021年多盟与快手以及头条系的信息流广告流水达到20亿。目前,蓝色光标正在开发最新的业务“蓝标在线”,是一款针对中小型企业开发的标准化SaaS业务,其增长潜力大,但短期内业务体量较小,难以贡献利润,未来能否能做成还很难预测。即便如此,蓝标依然将宝押在了短视频上。近两年蓝标在抖音上的投放将超过50亿。而短视频信息流业务也将成为公司继出海广告之后,第二条营收过百亿的业务线。

自2017年以来,随着以拼多多为代表的社交电商平台兴起,也带动着我国电商广告市场规模加速增长。但目前社交电商平台洗牌基本完成,加之电商广告市场规模已达较高量级,因此市场预计将步入平稳增长期。根据观研报告网多个方面数据显示,2020年我国电商广告市场规模超3000亿元,占据网络广告整体规模的39.9%,领先于其他形式媒体的广告收入。预计2022年我国电商广告市场规模将在3885.3亿元左右。

据统计多个方面数据显示,2021年我国电梯广告市场规模达230亿元,覆盖用户人群达6亿人。凯度研究对不同媒体广告类型的调查表明,在广告到达率上,电梯广告的数据仅为79%,大幅落后于互联网广告95%的到达率;但在平均记忆数量上,电梯广告的人均记忆数达到3.29个,这与其封闭性、数字视频化、高频的独特特点相联系,使电梯广告的转化率非一般广告形式可以比拟。

中国广告行业中,具备一定规模优势的服务提供商在市场竞争力和数字化平台搭建上,都有着某些特定的程度的优势,其中分众传媒作为行业主体服务提供商,在两项实力上都相较于其他服务提供商拉开了一定差距。

截至2022年10月,分众传媒的生活圈媒体网络除了覆盖国内主要的302个城市以及香港特别行政区以外,还覆盖了韩国、泰国、新加坡、印度尼西亚和马来西亚等国的50多个主要城市。其中公司电梯电视媒体设备合计约84.8万台,加盟电梯电视媒体设备约4.6万台;在梯广赛道上营业收入、业务占比规模上具备一定的优势,2022年度营收达148.36亿元,业务占比超过91.8%。

当国内互联网渗透率持续提升,移动社交、图文资讯、短视频等多类型平台信息轰炸,用户个人信息过载。因此广告“高举高打”的模式逐渐被消费者厌弃,而以互联网新媒体广告、电商广告、梯媒广告为代表精研消费者喜好的精准营销,“对症下药”,产出具有高转化率、超高的性价比的内容受到广告主的喜爱。

未来广告行业何去何从?从行业内各企业的发展的策略规划来看,构建数字化广告营销的是主流发展的新趋势,对广告相关领域的互联网数据投入加大也是行业整体发展的推进器。

总体来看,广告行业从以创意和营销为引擎,正向着以数据与技术为驱动力转化,在原有的传播渠道基础上逐渐演变为客户全生命周期价值经营、全景数据实时采集、安全共享的“广告创意+传播渠道+整合营销”结合的发展趋势。

在信息爆炸时代,广告行业的企业要把握住自身的核心优势,不断的提高数据挖掘与利用能力,力求在互联网浪潮下的新广告时代结合下中打出组合拳。对要实现互联网广告营销的广告主而言,在新型营销模式下需要转换思路,迅速适应数字化营销的发展规律与玩法,实现营销效应最大化。

对于时下鼓吹的“广告已死”论调,榜单分析认为,广告行业巨轮不沉。眼下新媒体所面临的挑战要远大于处在变革时期的广告公司,而头部广告公司的抗风险力评估乐。从另一种角度看,在互联网广告的时代格局之下,对于国内头部广告公司而言,眼下是建立新秩序的好机会。